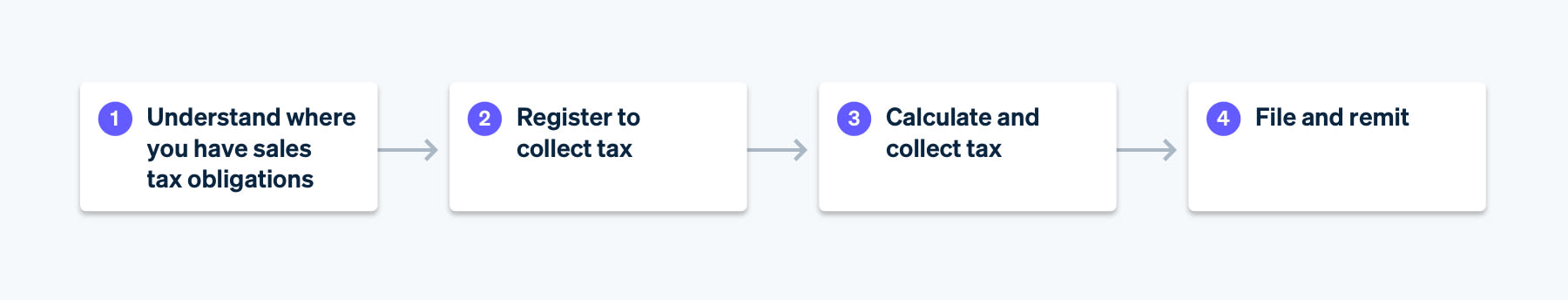

Per assicurarti che la tua attività sia sempre conforme alle norme fiscali, devi innanzitutto capire dove hai l'obbligo di riscuotere l'imposta sulle vendite e rispettare le leggi sul nesso economico. Quindi, devi seguire la procedura di registrazione dell'imposta sulle vendite presso l'autorità fiscale competente; calcola e riscuoti l'importo corretto dell'imposta dai tuoi clienti; infine, presenta la tua dichiarazione e versa l'imposta riscossa al governo.

Preparare e presentare in modo accurato la dichiarazione dei redditi e versare le imposte riscosse può essere complicato, poiché ogni stato degli Stati Uniti e altre autorità fiscali a livello locale hanno norme diverse, come la frequenza con cui è necessario presentare la dichiarazione, il tipo di informazioni da fornire, il modulo da utilizzare, le modalità di presentazione della dichiarazione e il pagamento e altre differenze amministrative.

Questa guida fornisce informazioni approfondite sulla presentazione delle dichiarazioni dell'imposta sulle vendite negli Stati Uniti, incluse istruzioni specifiche per la presentazione della dichiarazione in ogni stato degli Stati Uniti con un'imposta sulle vendite statale.

Nozioni di base su dichiarazione e versamento

L'imposta sulle vendite è un'imposta di tipo indiretto. Le imposte indirette si applicano alle vendite di beni o servizi pagati dal cliente a un'attività, che a sua volta deve versare l'imposta riscossa all'autorità fiscale statale o locale. Questo è il motivo per cui l'imposta sulle vendite viene spesso definita "imposta pass-through "). L'imposta viene trasferita dal cliente o dall'acquirente al venditore, che a sua volta versa l'imposta riscossa all'autorità fiscale. È importante ricordare che l'attività agisce in qualità di agente dello stato o di un'altra autorità fiscale locale, quindi sta trattenendo i fondi dell'imposta riscossa per conto dell'autorità fiscale e deve versare o pagare l'importo riscosso al momento della presentazione della dichiarazione. Per dichiarazione si intende l'invio di una dichiarazione dell'imposta sulle vendite o di un report sull'attività di vendita di un determinato periodo, mentre per versamento si intende l'invio dell'imposta riscossa agli enti governativi appropriati.

Nella maggior parte dei casi, il pagamento delle imposte (versamento) è dovuto nello stesso momento in cui sono dovute la dichiarazione dei redditi e le relazioni. La dichiarazione e il versamento sono spesso abbinati, ma è importante tenere presente che si tratta di due attività separate.

La frequenza delle dichiarazioni e dei versamenti dipende esclusivamente dalla tua attività ed è stabilita dallo stato o da un'altra autorità fiscale locale al momento della registrazione per la riscossione delle imposte. Le attività con volumi elevati sono spesso tenute a presentare le dichiarazioni con maggiore frequenza rispetto alle piccole attività, quindi la frequenza può variare in base alla crescita dell'azienda.

Presentazione di una dichiarazione dell'imposta sulle vendite

Presentare una dichiarazione implica la rendicontazione riepilogativa delle transazioni di vendita per il periodo di riferimento, inclusi gli importi riscossi dai clienti. A seconda dei requisiti del modulo, la dichiarazione fornisce informazioni dettagliate tra cui le vendite lorde, sulle deduzioni incluse le vendite non imponibili ed esenti, sulle vendite imponibili e sull'importo dell'imposta riscossa. Gli importi dichiarati potrebbero anche dover essere dettagliati in base alle giurisdizioni locali o al luogo in cui viene effettuata la dichiarazione.

Ogni autorità fiscale statale o locale stabilisce specificatamente i dettagli, il formato e la frequenza della rendicontazione delle imposte e della presentazione delle dichiarazioni. Ad esempio, alcuni stati degli Stati Uniti richiedono alle attività di specificare nella dichiarazione le vendite suddivise per città, contea o distretto fiscale speciale. Altri stati richiedono solo informazioni a livello consolidato o statale. Disporre di registri accurati, dettagliati e aggiornati è fondamentale per mantenere la conformità fiscale e sarà utile quando si presenterà una dichiarazione dei redditi, o in caso di accertamento.

Note chiave sulla presentazione delle dichiarazioni

-

Frequenza di presentazione delle dichiarazioni: la frequenza di presentazione delle dichiarazioni è stabilita dall'autorità fiscale e viene fornita alle attività al momento della registrazione per la riscossione delle imposte. Le frequenze di presentazione possono variare in base ai ricavi annuali e ad altri fattori. Il versamento delle tasse può essere mensile, annuale o con un'altra frequenza prestabilita.

-

Dichiarazioni a zero: anche se non hai riscosso le imposte in un'area durante un determinato periodo di rendicontazione, potresti dover comunque presentare una dichiarazione. È opportuno presentare le dichiarazioni fiscali entro la data di scadenza per ogni periodo di rendicontazione, indipendentemente dalle vendite effettuate durante il periodo. Se continui a presentare dichiarazioni a zero, l'autorità fiscale potrebbe comunicarti che non devi più presentare alcuna dichiarazione. Fino a quando non ricevi un avviso di modifica della frequenza, devi attenerti alle tue scadenze di presentazione delle dichiarazioni.

-

Esenzioni: quando compilano le dichiarazioni dell'imposta sulle vendite, le attività devono prendere in considerazione detrazioni ed esenzioni. Queste variano a seconda della località ma alcuni tipi comuni di detrazioni includono le esenzioni per la rivendita, i prodotti esenti da imposte, le vendite le cui imposte sono state riscosse da facilitatori del marketplace e le vendite a organizzazioni esenti. Non tutte le vendite richiedono la riscossione dell'imposta da un cliente, ma prima di presentare la dichiarazione dell'imposta sulle vendite devi essere a conoscenza di tali esenzioni.

-

Stati con giurisdizione locale: gli stati con giurisdizione locale consentono alle persone fisiche di amministrare le imposte sulle vendite e di definire le proprie basi imponibili. Queste città possono definire le proprie regole fiscali e, in queste aree, ai venditori potrebbe essere richiesto di completare ulteriori registrazioni e dichiarazioni. I seguenti sono stati con giurisdizione locale: Alabama, Alaska, Arizona, Colorado e Louisiana.

Versamento

Mentre la dichiarazione consiste nel dichiarare l'imposta riscossa, il versamento consiste nel trasferire l'imposta riscossa all'autorità fiscale statale o locale. Analogamente a quanto avviene per la dichiarazione, ogni autorità fiscale impone il proprio metodo e le proprie scadenze per il versamento, che possono variare a seconda del volume delle vendite in quella località. Ad esempio, nel Connecticut la frequenza varia da mensile, trimestrale o annuale in base all'imponibile totale. Con poche eccezioni, in genere l'imposta è dovuta insieme alla dichiarazione.

-

Scadenze: assicurati che i pagamenti delle imposte siano presentati entro la data di scadenza per evitare di dover pagare sanzioni e interessi.

-

Metodi di pagamento: alcune autorità fiscali consentono solo pagamenti elettronici come ACH, EFT (trasferimento elettronico di fondi) o pagamenti con carta di credito o di debito.

-

Proroghe e misure di sgravio: come è accaduto durante la pandemia, molti stati hanno emanato misure di sgravio fiscale per dare alle attività più tempo per presentare la dichiarazione e versare l'imposta sulle vendite. In caso di disastri naturali o altre gravi interruzioni, questa è una pratica comune e i dettagli sugli sgravi vengono pubblicati dall'autorità fiscale statale.

Come presentare le dichiarazioni e versare l'imposta sulle vendite in ogni stato

Per dichiarare e versare le imposte, devi presentare le dichiarazioni a ciascuna autorità fiscale in cui sei registrato e hai riscosso delle imposte. La maggior parte delle aree richiede l'invio online delle dichiarazioni e dei pagamenti elettronici, anche se alcune consentono alle attività di spedire fisicamente i propri documenti.

Alabama

Il Dipartimento delle entrate dell'Alabama richiede ai venditori di dichiarare e versare l'imposta sulle vendite online. Puoi presentare la dichiarazione online accedendo a My Alabama Taxes (MAT). Tuttavia, se devi versare più di 750 $ in un unico pagamento, l'Alabama richiede il pagamento mediante trasferimento elettronico di fondi (EFT) tramite My Alabama Taxes ONE SPOT.

Alaska

L'imposta sulle vendite può essere dichiarata e versata online alla Alaska Remote Seller Tax Commission.

Arizona

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Arizona (qui denominata imposta sui privilegi delle transazioni):

- Come presentare online la dichiarazione al Dipartimento delle entrate dell'Arizona.

- Inviare la dichiarazione per posta utilizzando il Modulo TPT-EZ se risiedi nello stato, o il Modulo TPT-2 se invece vivi fuori stato. Tuttavia, i venditori sono tenuti a presentare la dichiarazione e a pagare online se il loro debito fiscale nell'anno precedente è stato pari o superiore a 1.000.000 $.

Arkansas

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Arkansas:

- Presentare la dichiarazione online accedendo all'Arkansas Taxpayer Access Point (ATAP).

- Presentare la dichiarazione per posta utilizzando il Modulo ET-1. Per presentare la dichiarazione in questo modo è necessario contattare al numero 501-682-7104 il Dipartimento delle finanze e dell'amministrazione dell'Arkansas, che invierà il Modulo ET-1.

California

I venditori hanno due opzioni per presentare le dichiarazioni in California:

- Presentare la dichiarazione online tramite il Dipartimento delle imposte e delle tariffe della California.

- Inviare la dichiarazione per posta utilizzando il Modulo breve, Dichiarazione delle imposte sulle vendite e sull'uso, della California. È necessario pagare online se l'importo mensile stimato per l'onere fiscale è pari o superiore a 10.000 $.

Colorado

I venditori hanno due opzioni per presentare la dichiarazione sull'imposta sulle vendite del Colorado:

- Presentare la dichiarazione online al Dipartimento delle entrate del Colorado.

- Inviare la dichiarazione per posta utilizzando il Modulo DR-0100 e spedirla al Dipartimento delle entrate del Colorado.

Connecticut

L'imposta sulle vendite deve essere dichiarata e versata online presso il Dipartimento dei Ricavi del Connecticut.

District of Columbia

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite di Washington, DC:

- Presentare la dichiarazione online accedendo a MyTax DC.

- Inviare la dichiarazione per posta utilizzando uno dei tre moduli seguenti:

- Modulo annuale dei depositanti: Modulo FR-800A

- Modulo di dichiarazione trimestrale: FR-800Q

- Modulo mensile per le dichiarazioni: FR-800M

- Modulo annuale dei depositanti: Modulo FR-800A

Florida

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Florida:

- Presentare la dichiarazione online al Dipartimento delle Entrate della Florida.

- Inviare la dichiarazione per posta utilizzando il Modulo DR-15.

Georgia

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Georgia:

- Presentare la dichiarazione online al Dipartimento delle entrate della Georgia.

- Inviare la dichiarazione per posta utilizzando il Modulo ST-3.

Hawaii

Le Hawaii non hanno un'imposta sulle vendite tradizionale, ma hanno un'accisa generale (GET). Anziché un'imposta sulla vendita pagata dall'acquirente, la GET è una tassa sul "privilegio di fare affari" nello stato delle Hawaii e applicata al venditore. Alle Hawaii, un venditore è responsabile del versamento della GET indipendentemente dal fatto che riscuota effettivamente la GET su una transazione. Tuttavia, i venditori sono autorizzati a trasferire GET ai clienti ed è per questo che se effettui un acquisto alle Hawaii, probabilmente vedrai una piccola percentuale della vendita applicata alla ricevuta per coprire la GET. Ulteriori informazioni sono disponibili qui. I venditori possono presentare e versare la GET delle Hawaii online ad Hawaii Tax Online.

Idaho

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Idaho:

- Presentare la dichiarazione online accedendo al Taxpayer Access Point (TAP) della Idaho State Tax Commission.

- Inviare la dichiarazione per posta utilizzando il Modulo 850. Il commissario fiscale statale deve inviarti un Modulo 850 personalizzato.

Illinois

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Illinois:

- Presentare la dichiarazione online a MyTax Illinois.

- Inviare la dichiarazione per posta utilizzando il Modulo ST-1.

Indiana

In Indiana i venditori possono presentare e versare l'imposta sulle vendite online al Dipartimento delle entrate dell'Indiana.

Iowa

In Iowa i venditori possono presentare e versare l'imposta sulle vendite online al Dipartimento delle entrate dell'Iowa.

Kansas

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Kansas:

- Presentare la dichiarazione online al Dipartimento delle entrate del Kansas. Se non hai mai utilizzato questo sistema prima, potresti dover contattare il Dipartimento delle entrate del Kansas per ottenere un codice di accesso.

- I venditori devono utilizzare il Modulo ST-36 per presentare la dichiarazione per posta. Inoltre, possono utilizzare anche il Modulo CT-9U.

Kentucky

I venditori possono presentare e versare l'imposta sulle vendite del Kentucky online presso il Dipartimento delle entrate del Kentucky.

Louisiana

A seconda del tipo di licenza di cui dispone il venditore, e se si tratta di un venditore remoto o con sede in Louisiana, è possibile presentare la dichiarazione in tre modi:

- Online accedendo a E-Parish.

- Online tramite la dichiarazione dei venditori remoti.

- Online presso il Louisiana Taxpayer Access Point.

Maine

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite nel Maine:

- Presentare la dichiarazione online accedendo al Maine Tax Portal.

- Inviare la dichiarazione per posta utilizzando il Modulo ST-7.

Maryland

I venditori possono presentare e versare online l'imposta sulle vendite del Maryland sul sito web del Comptroller of Maryland.

Massachusetts

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite nel Massachusetts:

- Presentare la dichiarazione online presso il Dipartimento delle entrate del Massachusetts. Le attività con più di 5.000 $ di oneri fiscali devono utilizzare questo metodo per presentare la dichiarazione.

- Inviare la dichiarazione per posta utilizzando il Modulo ST-9.

Michigan

I venditori possono dichiarare e versare online l'imposta sulle vendite del Michigan all'indirizzo Michigan Treasury Online.

Minnesota

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Minnesota:

- Presentare la dichiarazione online al Dipartimento delle entrate del Minnesota.

- Presentare la dichiarazione telefonicamente chiamando l'Ufficio delle entrate al numero 1-800-570-3329. Tuttavia, se nell'anno fiscale dello stato (1° luglio-30 giugno) hai un debito d'imposta sulle vendite e sull'uso pari o superiore a 10.000 $, devi pagare tutte le imposte elettronicamente a partire dall'anno solare successivo.

Mississippi

I venditori possono dichiarare e versare l'imposta sulle vendite del Mississippi online accedendo al Dipartimento delle entrate del Mississippi.

Missouri

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Missouri:

- Presentare la dichiarazione online accedendo al Dipartimento delle entrate del Missouri. Se la dichiarazione viene presentata da un altro stato, scegliere "Vendor’s Use Tax". I venditori con volumi elevati che hanno effettuato pagamenti per importi pari o superiori a 8.000 $ nell'anno fiscale precedente devono presentare la dichiarazione online. In alcuni casi, gli utenti che effettuano dichiarazioni trimestrali potrebbero dovere anche pagare online.

- Inviare la dichiarazione per posta utilizzando il Modulo 53-1. Il Dipartimento delle entrate del Missouri ti rilascerà questo modulo. Non riceverai per posta le dichiarazioni cartacee se in precedenza hai presentato la domanda per via elettronica, a meno che non contatti il dipartimento, richiedendo di presentare dichiarazioni cartacee in futuro.

Nebraska

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Nebraska:

- Presentare la dichiarazione online presso il Dipartimento delle entrate del Nebraska. Versare il pagamento tramite Nebraska E-Pay.

- Inviare la dichiarazione per posta utilizzando il Modulo 10.

Nevada

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Nevada:

- Presentare la dichiarazione online al Dipartimento delle tasse del Nevada.

- Inviare la dichiarazione per posta utilizzando il Modulo TXR-01.01c.

New Jersey

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in New Jersey:

- Presentare la dichiarazione online sul portale fiscale del New Jersey.

- Inviare la dichiarazione per posta utilizzando il Modulo ST-50.

New Mexico

È importante notare che il New Mexico non ha un'imposta sulle vendite ma prevede un'imposta sugli incassi lordi. Questa tassa viene imposta a tutte le persone che commerciano nel New Mexico. In quasi tutti i casi, la persona impegnata nell'attività commerciale trasferisce l'imposta al consumatore separatamente o all'interno del prezzo di vendita. Maggiori informazioni sono disponibili qui. I venditori hanno due opzioni per dichiarare e versare l'imposta sugli incassi lordi del New Mexico:

- Presentare la dichiarazione online utilizzando E-File.

- Presentare la dichiarazione per posta utilizzando la Dichiarazione fiscale delle entrate lorde.

New York

I venditori possono dichiarare e versare online l'imposta sulle vendite dello Stato di New York accedendo al Dipartimento delle tasse e delle finanze di New York.

North Carolina

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in North Carolina:

- Presentare la dichiarazione online presso il Dipartimento delle entrate del North Carolina.

- Inviare la dichiarazione per posta utilizzando questo modulo.

North Dakota

I venditori possono dichiarare e versare online l'imposta sulle vendite in North Dakota accedendo al North Dakota Taxpayer Access Point (TAP).

Ohio

I venditori possono presentare e versare online l'imposta sulle vendite nell'Ohio all'Ohio Department of Taxation].

Oklahoma

I venditori possono dichiarare e versare l'imposta sulle vendite in Oklahoma online su OK Tap.

Pennsylvania

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Pennsylvania:

- Presentare la dichiarazione online al Dipartimento delle entrate della Pennsylvania.

- Presentare la dichiarazione telefonicamente chiamando il numero 1-800-748-8299.

Rhode Island

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Rhode Island:

- Presentare la dichiarazione online alla Divisione delle imposte del Rhode Island.

- Pagare per posta utilizzando la Dichiarazione semplificata dell'imposta sulle vendite del Rhode Island. I venditori devono presentare la dichiarazione e pagare online se l'onere fiscale dell'anno precedente è stato pari o superiore a 200 $.

South Carolina

I venditori possono dichiarare e versare le vendite nel South Carolina online accedendo al Dipartimento delle entrate del South Carolina.

South Dakota

I venditori possono dichiarare e versare online l'imposta sulle vendite del South Dakota accedendo al Dipartimento delle entrate del South Dakota.

Tennessee

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Tennessee:

- File online at the Tennessee Department of Revenue.

- Inviare la dichiarazione per posta utilizzando il Modulo SLS-450.

Texas

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Texas:

- Presentare la dichiarazione online sul sito TxComptroller eSystems.

- Presentare la dichiarazione per posta utilizzando una Dichiarazione dei redditi sulle vendite e sull'uso del Texas.

Utah

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite nello Utah:

- Presentare la dichiarazione online presso lo Utah Taxpayer Access Point (TAP).

- I venditori possono anche scegliere di presentare la dichiarazione per posta. Una volta rilasciata una licenza per l'imposta sulle vendite, la Commissione tributaria invierà una dichiarazione personalizzata a ciascun venditore, a meno che il venditore non abbia scelto di non ricevere dichiarazioni cartacee. Se un venditore non riceve la dichiarazione cartacea, è sua responsabilità ottenere dei moduli vuoti, presentare tutti i moduli appropriati per la dichiarazione e versare le imposte entro la data di scadenza. Tutti i moduli pertinenti sono elencati sul sito web dello stato.

Vermont

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite nel Vermont:

- Presentare la dichiarazione online utilizzando il portale myVTax.

-

Spedire la dichiarazione per posta e inviare il pagamento a: Vermont Department of Taxes PO Box 1779, Montpelier, VT 05601-1779.

Virginia

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Virginia:

- Dichiarare e versare tramite il servizio online VATAX per le attività del Dipartimento per la tassazione della Virginia.

- Inviare la dichiarazione per posta utilizzando il Modulo ST-1.

Washington

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite dello Stato di Washington:

- Presentare la dichiarazione online al Dipartimento delle entrate dello Stato di Washington.

- È possibile utilizzare vari moduli per presentare la dichiarazione ed effettuare il pagamento per posta.

West Virginia

I venditori hanno due opzioni per presentare la dichiarazione e versare l'imposta sulle vendite in West Virginia:

- Presentare la dichiarazione online su MyTaxes.

- Inviare la dichiarazione per posta utilizzando il Modulo CST200CU.

Wisconsin

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite nel Wisconsin:

- Presentare la dichiarazione online presso il Dipartimento delle entrate del Wisconsin.

- Inviare la dichiarazione per posta utilizzando il Modulo ST-12.

Wyoming

I venditori hanno due opzioni per dichiarare e versare l'imposta sulle vendite in Wyoming:

- Presentare la dichiarazione online tramite il Wyoming Internet Filing System for Businesses (WYIFS).

- Inviare la dichiarazione per posta utilizzando ilModulo 41-1.

In che modo Stripe Tax può essere d'aiuto

Stripe aiuta i marketplace a sviluppare ed espandere potenti attività globali di pagamenti e servizi finanziari riducendo la spesa generale e ottenendo maggiori opportunità di crescita. Stripe Tax riduce la complessità delle procedure di conformità fiscale a livello globale per permetterti di concentrarti sullo sviluppo della tua attività. Calcola e raccoglie in automatico l'imposta sulle vendite, l'IVA e la GST sia sui prodotti e servizi fisici che su quelli digitali, in tutti gli stati degli Stati Uniti e in 100 paesi. Stripe Tax è integrato in modalità nativa in Stripe per cui potrai iniziare a usarlo ancora più velocemente, senza integrazioni o plug-in di terze parti.

Stripe Tax può aiutarti a:

-

Capire dove registrarti e riscuotere le imposte: scopri dove potresti dover riscuotere le imposte in base alle tue transazioni Stripe. Dopo aver effettuato la registrazione, bastano pochi secondi per attivare la riscossione delle imposte in un nuovo stato o paese. Puoi iniziare a riscuotere le imposte aggiungendo una riga di codice alla tua integrazione Stripe esistente oppure puoi aggiungere la riscossione ai prodotti no-code di Stripe, come Invoicing, semplicemente facendo clic su un pulsante.

-

Registrarti per pagare le tasse: se la tua attività si trova negli Stati Uniti, lascia che sia Stripe a gestire le tue registrazioni fiscali beneficiando di un processo semplificato che precompila i dati della domanda, risparmiando tempo e facilitando la conformità alle normative locali. Se sei al di fuori degli Stati Uniti, Stripe collabora con Taxually che ti assisterà nella registrazione presso le autorità fiscali locali.

-

Riscuotere automaticamente l'imposta sulle vendite: Stripe Tax calcola e riscuote l'importo delle imposte dovute. Supporta centinaia di prodotti e servizi ed è aggiornato sulle modifiche alle norme e aliquote fiscali.

-

Semplificare le procedure di dichiarazione e versamento: grazie ai nostri partner globali di fiducia, gli utenti beneficiano di un'esperienza fluida collegata ai dati delle tue transazioni Stripe, consentendo ai partner di gestire le dichiarazioni fiscali mentre tu puoi concentrarti sulla crescita della tua attività.

Ulteriori informazioni su Stripe Tax